アパートと駐車場

アパートと駐車場を設置する場合

①アパート専用駐車場

②アパートの前に駐車場を設置する場合では

消費税

固定資産税

相続税評価 の取り扱いが 全く異なります。

まず 消費税ですが

アパート専用駐車場の場合は アパートの家賃に

駐車場料金が含まれていますので 駐車場の賃料には

非課税となりますが、 アパートと区分された別駐車場と

すると 消費税が課税されます。

固定資産税の場合は

駐車場がアパートと一体として課税される場合は

固定資産税の軽減の適用 6分の1になります。

平垣などして区分してしまうと 駐車場部分は 固定資産税が軽減されません。

最後に 相続税の評価ですが 一体として評価する場合は

土地のすべてが 貸家建付け地の評価となりますが

区分してしまうと 駐車場部分は 更地評価になります。

アパート部分の土地は 間口が狭いので

どちらの評価が低くなるかは計算しないとはっきりしません。

アパートに駐車場を付属させるか

独立させるかで 消費税 固定資産税 相続税評価

の取り扱いが異なってくるのは 注意してください。

タグ

2013年6月20日 | コメントは受け付けていません。 |

カテゴリー:相続税を0にする方法

アパートで評価を下げる。

アパートを建設すると

現金が減り アパートが相続財産になります。

この場合 アパートの評価は 固定資産税評価額になりますので

建設費の50%から60%程度になります。

さらに 借家権30%がマイナスされます

60%x(1-0.3)なので 現金が100とすると

42まで圧縮されます。

次に土地の方ですが 土地は 時価 100の

場合 更地なら相続税評価は 80程度です。

土地の場合には 借地健割合 X 借家権割合 を

マイナスすることになるので 80X(1-0.6X0.3)

80の評価を 65.5程度まで圧縮させる事が可能です。

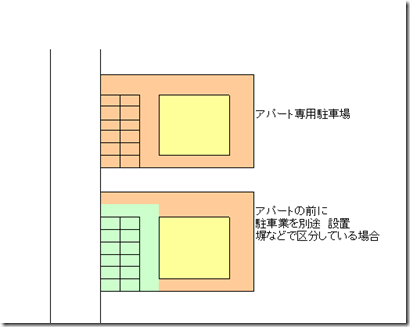

次の図をご覧ください。

アパートを1棟 建設した場合と

アパートを2棟 建設した場合です。

結論ですが

1棟にするより 2棟にして 土地を分割する方が

土地の評価は下がります。

図で明らかなように 緑の部分で囲まれた土地は

間口が狭く 不整形ですから 道路から奥の部分は

さらに15%程度の圧縮が見込まれます。

アパートを大きくしたくない場合は 駐車場で分割する方法も

良いかもしれません。

タグ

2013年6月19日 | コメントは受け付けていません。 |

カテゴリー:相続税を0にする方法

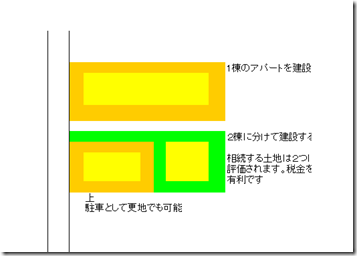

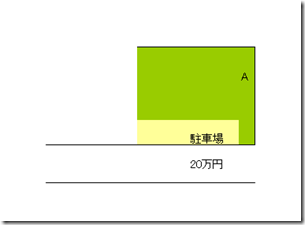

角地を分割する場合

正面路線価 が 20万円の場合

土地の評価は 正面路線価で計算されます。

駐車場を設置していない場合は

20万円X 土地全体の面積 で 相続税評価額が計算されます。

駐車場を設けて A部分と利用を分けると

駐車場部分と A部分を別々に評価することになるますので

A部分の正面路線価の15万円 XA部分の土地面積

で計算する事になりますので 相続税評価を下げることが可能です。

駐車場を設置して利用区分を変える方法は

建物を建てて区分する方法に比べて自由度があり

土地の評価を下げるためによく利用されます。

次の図をご覧ください。

同じく路線価は20万円ですが

駐車場を設けて旗竿地になるように

駐車場を設置しました。

この場合も 駐車場部分と Aの部分を分けて評価することに

なるので

駐車場の後ろのA部分は 正方形の土地に比較して

道路に接している部分が小さいので 15%程度評価を

下げることが可能になります。

タグ

2013年6月17日 | コメントは受け付けていません。 |

カテゴリー:相続税を0にする方法

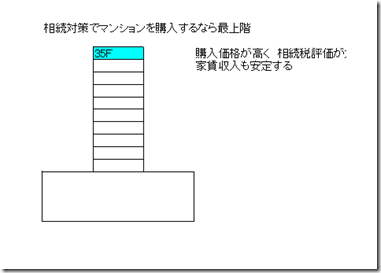

タワーマンション

不動産を購入して 相続財産を減らす方法は昔から行われています。

一番重要なことは

相続税を減らす事では 簡単なのですが

収益物件が利回りが出て 将来安定した収入が得られること

転売したときにも高値で取引され 損が出ないことが重要となります。

よく 不動産業者や 銀行から

借金したら相続税が減ると 説明されますが

真っ赤な嘘ですので 財産を圧縮させるからくりを

理解して 相続対策を行ってください。

現金1億円で マンションを購入した場合

土地の部分は 路線価で評価することになります。

理論的に 路線価は 時価が100%とすると80%です。

建物の場合は 固定資産税評価額が 相続税評価となります。

固定資産税評価は 購入価格が100%とすると40%から60%程度と

言われています。

さらに 賃貸すると

土地の評価 X (1-借地権X借家権)

借地健は 0.6から0.7 借家権は 0.7 ですから、

0.7X0.7 が控除されます 21% OFFになります。

路線価が80%-80%x21%なので 土地は 時価が100%

とすると 63.2%程度まで下がります。

次に建物ですが 購入した瞬間に 0.4から0.6 になります。

さらに 借家権が0.3なので 0.4の固定資産税評価なら借家権0.4x0.3

マイナスするので 0.28まで下がります。

建物の方が評価が下がります。

戸建てよりマンションの方が下がり

同じマンションでは 最上階が一番 購入価格と

固定資産税評価額の乖離があります。

不動産を 現金で購入が借金で購入しても 圧縮金額は変わりません。

平成2年頃の バブル期の頃は 相続税対策で 借金をして 賃貸マンションを

1棟 建てたり するのが 流行りましたが、

バブル崩壊後 賃貸マンションは空室が増え 経営うまくいかず

多くの人が 借金の返済に困りました。

相続対策もバラスを崩すと一生後悔する結果となります。

不動産での 相続対策では時価と相続税評価の乖離を利用して

相続財産を圧縮させます。

マンションを購入を検討する場合は タワーマンションの最上階が

相続対策に適していると 言われています。

理由は 最上階の購入価格は 下の階に比較して 高く

購入価格と 固定資産税評価との乖離がもっとも大きく

相続対策の効果が大きいためです。

最上位かですので 家賃収入も 高く設定して 安定収入が得られると

言われています。

タグ

2013年6月17日 | コメントは受け付けていません。 |

カテゴリー:相続税を0にする方法

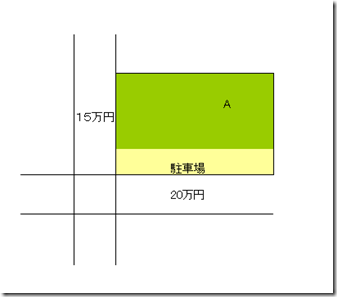

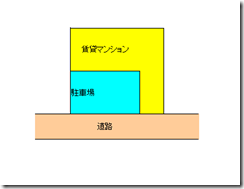

賃貸マンションと駐車場評価

2つの図を用意しました。

ともに賃貸マンションと駐車場を設置している場合の

土地の平面図です。

さて 下の図 で どちらが 相続税の評価が

下がるのが どちらか おわかりですか?

①の図

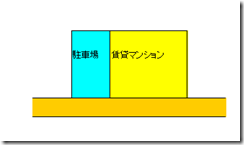

②の図

回答は 2つに分かれます。

賃貸契約に駐車場が含まれている場合には

駐車場と賃貸マンションと 一体で契約がなされているので

駐車場と賃貸マンション一体で 相続税の評価を行います。

駐車場と賃貸マンションの全体土地を

貸家建付地として 評価を行います。

自用地の評価 X( 1-借地権X借家権)

通常 自用地評価の 0.79となります。

しかし 一体として評価を下げることができるのは

賃貸マンションと駐車場を一体として契約している場合で

評価方法としては 特殊な方法です。

駐車場の契約者が 賃貸マンション以外の人に貸しているような

場合は 駐車場と 賃貸マンション 別々に評価することになっていますので

駐車場は 自用地の評価のままで

賃貸マンションの部分だけ 貸家建付地として 評価を行います。

①の図では 賃貸マンションの敷地は 旗竿のような形の

不整形地 となりますので。

賃貸マンションと 駐車場とを 別々に契約して

別々に評価する方が 相続税評価は 下がります。

駐車場 (自用地評価) + 賃貸マンション (貸家建付地)不整形地

が有利

②の図の場合は 駐車場 賃貸マンションともに きれいな形の 土地ですので

駐車場と賃貸マンションを 一体の契約を行い

土地の評価も 全体として 貸家建付地 として

評価する方が 有利となります。

タグ

2013年4月6日 | コメントは受け付けていません。 |

カテゴリー:相続税を0にする方法

相続税の支払いを少なくする方法

相続対策で一番重要なのは スムーズに遺産を分割させることです。

しかし 相続税額をできる限り少なくなるように対策しておく必要もあります。

相続税を少なくする方法は 4つに分類することができます。

①財産の評価を下げる方法

②基礎控除額を増やす方法

③税率を下げる方法 (生前贈与の活用)

④税額控除や非課税の方法を利用する方法

などです。

①の方法は 数多くの方法が 考え出されており

後に詳しく書き記しますが、

アパート経営などや財産の法人化などです。

② の基礎控除額は 5千万円+1千万円X法相続人の数です。

平成27年からは 基礎控除額が 3千万円+600万円x法定相続人の数に

縮小されます。

養子縁組をして法定相続人の数を増やす方法です。

③ 生前贈与を積極的に行うことで 相続財産を減らし

税率も下げることが可能です。

アパート経営の法人化もその一つです。

④配偶者の税額の軽減など 配偶者が相続した財産は 法定相続分までは

税額が軽減されます。

しかし 2次相続の相続税をシュミレーションしておかないと

単に 税額が少なくなるからと 配偶者に財産を集中させるだけでは

相続対策は失敗してしまいます。

新しく新設された 子や孫への教育資金の一括贈与 非課税を

利用する方法は 今 話題になっています。

資産家の場合 相続対策は 不動産による相続税対策と言っても

言い過ぎではありません。

不動産の活用方法

土地の分割の方法一つで 土地の評価が 大きく異なることが

あります。

開発許可の必要な広大地と呼ばれる土地などはその典型です。

公示価格を100とすると

路線価による土地の評価は 80です。

広大地となると40まで下がります。

広大地は分割すると 広大地の要件の1000㎡

(500㎡)を満たさなくなるので分割するのは NGですが、

2つの道路に面している土地などは 分割することで 相続税評価を

下げることが可能です。

タグ

2013年4月5日 | コメントは受け付けていません。 |

カテゴリー:相続税を0にする方法